अचुतकुमार ओझा ।

काठमाडौँ, ६ असार । वित्तीय साक्षरताको प्रशिक्षणका सिलसिलामा केही महिनाअघि राजधानीको एक विद्यालयका विद्यार्थीले गरेको प्रश्न आजसम्म मेरो मानसपटलमा गुञ्जिरहेको छ, ‘के म पनि करोडपति बन्न सक्छु ?’ त्यो १० वर्षको अबोध बालकलाई मैले त्यतिखेर भनेको थिएँ, अवश्य तिमीहरू भाग्यमानी छौ सानो उमेरमै वित्तीय ज्ञान थाहा पाइरहेका छौ, थप कम्पाउडिङ्गको शक्ति थाहा पाउन सकियो भने प्रत्येक महिना केवल रु पाँच हजार अर्थात् एक वर्षमा रु ६० हजार लगानी गरेर वार्षिक १२ प्रतिशत प्रतिफल निकाल्न सक्ने हो भने सजिलै तिमी ३० वर्षमा करोडपति बन्न सक्छौ । यदि ३६ वर्ष तिमी कुर्न सक्छौ भने रु एक करोड ९७ लाखको मालिक हुनेछौ ।

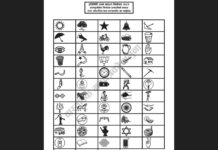

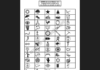

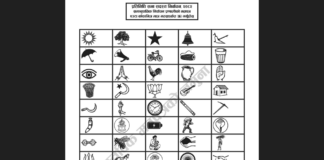

प्रतिफल दर र लगानी रकम बढाउन सक्ने हो भने त्यो भन्दा अगाडि नै करोडपति हुन सकिन्छ । मैले उक्त कक्षामा दिएको जवाफ र देखाएको टेबल विद्यार्थीहरूले बुझे बुझेनन् थाहा छैन । उनीहरूमा धैर्यता र दृढता हुर्काउन सकियो सकिएन भन्न सक्दिनँ, तर सो बालकको प्रश्नले मलाई हरेक व्यक्ति कसरी करोडपति बन्न सम्भव छ भन्ने विषयले घोची नै रहेको छ ।

लगानीमा समय यति धेरै शक्तिशाली हुन्छ, जसले प्रत्येक व्यक्तिलाई कुर्न सक्ने हो भने करोडपति बनाउन सक्ने ल्याकत राख्छ । संसारका असाधारण लगानीकर्ता भनेर कहलिएका वारेट बफेटका सम्बन्धमा दुई हजारभन्दा बढी पुस्तक लेखिएको छ ।

बफेट धनी हुनुमा उहाँको अब्बल लगानी कला मात्रै नभई नाबालक हुँदादेखिकै अब्बल लगानी हो भन्ने सारांश रहेको भेटिन्छ । बफेटले १० वर्षको उमेरमा लगानी सुरूआत गरेर त्यसलाई फैलाउँदै आफू ३० वर्षको हुँदा एक मिलियन डलर बनाइसकेका थिए ।

वास्तवमा उनी उत्कृष्ट लगानीकर्ता मात्रै नभई धीर पनि थिए । उनले अहिले जीवनको नौ दशक पूरा गरी रहदा आठ दशक अर्थात जीवनको करिब ९० प्रतिशत समय लगानीमा बिताइसकेका छन् ।

‘धन सम्पत्तिको मनोविज्ञान’ किताबका लेखक मोर्गन हउजलका अनुसार बफेट सफल लगानीकर्ता त हुन तर संसारकै उत्कृष्ट लगानीकर्ता भनेर भन्न सकिदैन । सन् २०२० मा उनले लेखेको उक्त पुस्तकमा बफेटले लगानीमा औसत प्रतिवर्ष २२ प्रतिशत प्रतिफल पाउने गरेको बताएका छन् ।

त्यस समयमा उनको सम्पति ८४.५ बिलियन डलर थियो । यदि उनले ६० वर्षमा लगानी गर्न छोडिदिएका भए ११.९ मिलियन मात्रै हुन सक्थ्यो । जुन पुस्तक लेख्दै गरेको समयको करिब ९९.९ प्रतिशत कम हुने थियो । यसको मूलकारण उनको लगानी कुशाग्रता हो तर वास्तविकता भनेको समय हो । यथार्थमा कम्पाउडिङ्ग यस्तै काम गर्छ ।

लेखकका अनुसार बफेटले वार्षिक २२ प्रतिशत लगानीमा प्रतिफल निकाल्दै गर्दा हेज फन्ड रिनेसांस् टेक्नोलोजिका प्रमुख, जिम साइमन्सले सन् १९८८ बाट लिएर ६६ प्रतिशत प्रतिवर्षको दरले धनको कम्पाउडिङ्ग गरे । उक्त किताब लेख्दै गर्दा उनको सम्पति २१ बिलियन थियो तर बफेटले त्यसको एक तिहाई मात्रै प्रतिफल निकाल्दै गर्दा समेत साइमन्सको भन्दा ७५ प्रतिशत बढी कमाउन सफल भए ।

बफेटभन्दा करिब तीन गुणा बढी प्रतिफल निकाल्न सकेर पनि उनी किन कम धनी भए । यसको मूलकारण साइमन्नले ५० वर्षको उमेर पुगेपछि लगानी थालेका थिए । यसले गर्दा उसँग बफेटको जस्तो लामो समय कम्पाउडिङ्ग गर्ने सुविधा थिएन त्यसैको परिणाम दुईबीच यति धेरै सम्पतिको अन्तर पर्न गएको हो ।

यदि बफेटले जस्तै साइमन्नले पनि लगानी गर्न सकेको भए त्रिसठ्ठी क्विन्टिलियन नौ सय क्वाड्रिलियन सात सय एकासी ट्रिलियन सात सय असी बिलियन सात सय ४८ मिलियन र एक सय आठ हजार डलर हुने थियो ।

यी आँकडा हास्यास्पद र अव्यावहारिक देखिन्छ तर कम्पाउडिङ्गका कारण यस्तै आँकडाहरूलाई देखाउन सक्छन् । तसर्थ, प्रत्येक व्यक्ति करोडपति बन्न सक्छ र धनी पनि हुन सक्छ तर लगानीमा धैर्यता सबैभन्दा ठूलो ईश्वरीय बरदान हो यसलाई सबैले बुभm्न सकेमा धनको महत्वपूर्ण नियम थाहा पाई सफल लगानीकर्ता हुन सकिन्छ ।

अल्बर्ट आइन्स्टाइनले भनेका थिए, ‘कम्पाउडिङ्ग विश्वको आठौं आश्चर्य हो ।’ स्वयम् बफेटले भनेका छन्, ‘लगानीमा कुनै चमत्कार छ भने त्यो कम्पाउडिङ्गको तागत हो ।’ तसर्थ लगानीमा भएका कमजोरी र गल्तिहरू लामो समयपछि फिक्का हुँदै जान्छन् । पछिला वर्षहरूमा सम्पत्ती वृद्धिका दर प्रारम्भिक वर्षहरूको तुलनामा धेरै गुणा रहने गर्छ । यसलाई माथिको टेबलबाट पनि हेर्न सकिन्छ ।

उक्त टेबलमा थालनीको समयदेखि लगानीको तीस वर्षसम्म रु एक करोड आठ लाख धन जम्मा हुँदा पछिला थप छ वर्षमा रु ९८ लाख थपिने देखिन्छ । यसरी हेर्दा पाँच भाग समय लगाएर जम्मा भएको रकम र पछिलो एक भाग समयमा जोडिएको सम्पत्तिको अंश करिब बराबर देखिन्छ ।

यसले के देखाउँछ भने कम्पाउडिङ्गको नियमभित्र पनि जति धेरै पछिला वर्ष आउँछन् उति धेरै द्रुत गतिमा सम्पत्ति बढ्नेछ । हरेक व्यक्ति सम्पत्ति कमाउन र रमाउन सक्छ यसका लागि केही ज्ञान, अभ्यास र धेरै धैर्यता राख्ने हो भने यो सजिलै सम्भव देखिन्छ ।

लगानीमा अनेकन रणनीति र योजना हुन सक्छ तर प्रत्येक उत्कृष्ट लगानीमा समय सबैभन्दा महत्वपूर्ण हुने गरेको छ । कम्पाउण्डिङ्गलाई बुझ्न सकियो भने लगानीलाई कम जोखिममा बढी प्रतिफलमूखि बनाउन सकिन्छ ।

यसलाई बुझ्न केही समय लाग्छ तर बुझिसकेपछि यसले दिने लाभ कल्पना गरिएभन्दा बढी देखिन्छ । यसको नतिजा आउन समय लाग्छ तर सजिलै बुझिएको जोडफल भन्दा यो तीन करोड ८७ लाख गुणा बढी हुन जान्छ । यसैले कम्पाउण्डिङ्गले लगानीमा दिने चमत्कार पनि दोस्रो उदाहरण जस्तै हो, जसले परिणाम देखाउन समय लगाउँछ तर अप्रत्यासित फल दिन सक्छ ।

जापानी नागरिकहरूमाझ अत्याधिक लोकप्रिय काइजन थेउरी (थोरैबाट प्रारम्भ गरी बानी बसाल्ने सिद्धान्त) र रु पाँच हजारबाट करोडपति सिद्धान्तमा धेरै समानता भेटिन्छ । यस विधिले एकैपटक ठूला कदम उठाउनु भन्दा विस्तारै साना पाइलाहरूबाट सुरुआत गर्न प्रेरित गर्छ । यसले हामीले चाल्ने हरेक साना प्रयासले ठूलो उपलब्धि दिन सक्छ भन्ने विश्वास राख्दछ । सबैभन्दा ठूलो लक्ष्य प्राप्तिका लागि एकै पटक बृहत फड्को भन्दा नियमित थोरै अभ्यासमार्फत आफूमा बानी पार्नु र त्यसलाई बढाउँदै लैजान सक्नु महत्वपूर्ण हुने गर्दछ ।

उदाहरणका रुपमा हामीले पहिलो दिनमा घन्टौ व्यायम गर्ने र एक हप्तामा फेरी छोड्ने गरेका धेरै देखेका छौँ । यसो नगरी सुरुआती दिनमा केही मिनेटबाट थालेर त्यसलाई क्रमशः बढाउदै लैजानेहरूले पछि घन्टौंसम्म व्यायम गर्ने आफ्नो व्यवहारको विकास गर्न सफल हुन्छन् । यो एकै दिनमा नभई प्रत्येक दिन एउटा ढुङ्गा पुलबाट खोलामा फ्याँकेर बाटो बनाए जस्तै हो ।

भारतको बिहारमा रहेको गेहलौर गाउँमा दशरथ माझी बस्ने गर्थे । यस ठाउँको अगाडि एक भिमकाय पहाड थियो । यसलाई छिचोलेर अर्काे गाउँमा जान असम्भव थियो । यस पहाडले थुप्रैको जीवन निलेको थियो । यस्तैमा उनको श्रीमतीलाई पनि यसले हत्या गरेको थियो । त्यसको वियोगमा उनले अठोट गर्छन् कि म यस हत्यारा पहाड छेडेर बाटो बनाउने छु, यसले कसैलाई निल्न सक्ने छैन । उनी आफ्नो प्रतिज्ञा पूरा गर्न पहाडतिर हातमा हथौडा बोकेर निस्कन्छन् ।

सारा गाउँबासी र उनलाई देख्नेहरू माझी पागल भयो भन्ने गर्थे तर उन्ले भित्ता कोतार्न छोडेनन् । करिब २२ वर्षको अथक मेहनतपछि एक्लैले बाटो भन्दा ठूलो सडक बनाएर देखाइ दिए । आज उनलाई संसारभर ‘माउन्टेन म्यान’ भनेर चिनिन्छ ।

यसैले सोच्नुहोस्, प्रयास गर्नुहोस् र पाउनुहोस् । सुरुवात आजै गरौं, मासिक रु पाँच हजार लगानी र वार्षिक १२ प्रतिशत प्रतिफलमा धितोपत्र बजार, सरकारी बोण्ड र बैंकहरूमा फिक्स डिपोजिटलगायतका उपकरणमा टेबलमा देखाइए जस्तै योजनाबद्ध ढङ्गबाट लगानी गरी करोडपति यात्रा थालनी गरौँ ।

वारेट बफेटले आफ्ना अन्तर्वार्ताहरूमा भनेका छन्, पहिलो शेयर कारोबारमा धैर्यता राख्न नसक्दा धेरै मुनाफा छोड्नु परेको थियो । तब उनका बाबुले उनलाई हिउँको बीचमा लगेर त्यसलाई देखाउँदै भनेका थिए लगानी र हिउँको डल्लो उस्तै हो । हेर यो हिउँको डल्लोलाई जति टाढासम्म गुडाउन सक्छौँ अरु हिउँहरू जोडिएर धेरै ठूलो डल्लो बन्दै जाने छ ।

लगानी पनि यस्तै हो, जति धेरै लामो समयसम्म छोड्न सक्छौँ त्यति धेरै हुने निश्चित छ । त्यसपछि बफेटले सधँै लामो दौडको घोडामा लगानी गर्न सिकेका कारण उनी संसारका सफल लगानीकर्ता बन्न सम्भव भयो । हामीले पनि लगानी लामो समयको लागि छनोट गर्न सक्यौँ भने सफलताहरू हात पर्ने निश्चित छ ।

चीनमा पाइने एउटा बाँसको प्रजाति छ, जसको बिरुवालाई चार वर्षसम्म पानि हाल्ने र गोडमेल गर्ने गरेपनि फस्टाएको देख्न सकिन्न । तर पाँचौ वर्षमा जब बाँस फस्टाउन थाल्छ र छ हप्ताभित्रै ९० फिट लामो हुन पुग्छ । अनि प्रश्न के उठ्छ भने बाँस छ हप्तामा फस्टाएको हो ? यदि चार वर्षसम्म हेरविचार नगरेको भए फस्टाउँथ्यो होला त ?

पक्कै पनि फस्टाउँदैनथ्यो । यस घटनाले के कुरा स्पष्ट गर्छ भने हामीले धैर्य राख्नु पर्दछ र सही काम गर्दै जानु पर्दछ । परिणाम अहिल्यै नदेखिए पनि केही न केही भइरहेकै हुन्छ । लगानीमा पनि कम्पाउण्डिङ्गको शक्ति यस्तै हुने गर्छ । यसैले सम्पन्नताको आधार लगानी र लगानी सफलताको सजिलो उपाय कम्पाउण्डिङग शक्तिको प्रयोगलाई अभ्यासमा ल्याउनु हो ।

कम्पाउण्डिङ्गको चटकलाई बुझेर वर्षमा गरिएको केही हजारको लगानीले करोडपति बन्न सम्भव रहेको हुँदा आफ्नो वित्तीय रणनीति बनाउँदा कम्पाउण्डिङगलाई विशेष ध्यान दिन आवश्यक छ ।

पुस्तक ‘लिभिङ् द एटि ट्वान्टी वे’ का लेखक .रिचार्ड कोचका अनुसार २० प्रतिशत धनाढेले कम्पाउन्डिङग मिराकलका कारण ब्रम्हाण्डको ८० प्रतिशत सम्पत्ति नियन्त्रणमा राख्न सम्भव भएको छ । तर कम्पाउन्डिङगको प्रयोग र महत्व बुझन नसक्दा ८० प्रतिशत मानिसले २० प्रतिशत सम्पत्तिमा निर्वाह गर्नु परेको छ ।

स्मार्ट लगानीकर्ता बढी प्रतिफल पाउन चक्रिय ब्याजदरको प्रयोग गर्ने गर्दछन् । यसैले तपाई जति छिटो लगानीमा कम्पाउन्डिङग गर्न थाल्नु हुनेछ, लगानीले चमत्कार देखाउन उति नै छिटो सम्भव रहन्छ । राम्रो सुरुआतले राम्रो अन्त्यमा पु¥याउँछ । रासस